トップページ » ワークフローシステムとは » ワークフローとは

この領収書は経費で落とせる?! -旅行編-

旅行の領収書を経費として精算できる場合と、できない場合の違いをご存じですか?

この記事では、さまざまなシチュエーションでの経費計上基準や、家族が同行する場合の対応、さらには経費に計上する際の注意点を解説します。

経費の知識を深め、企業運営をスムーズに進めましょう。

目次

旅行の領収書は経費で落ちる?

結論から言うと、社員の出張や、レクリエーション旅行は、経費として処理することができます。それらは、福利厚生費となり、課税対象となる所得から差し引くことができます。

しかし、すべての旅費が経費として扱われるわけではありません。

ここからは、経費にできる旅行とその範囲について解説します。

経費になる旅行とは?

研修旅行・視察旅行・レクリエーション旅行は、経費として認められる!

経費になる旅行とは、基本的に業務に関連する旅行のことを指します。

ただし、業務旅行以外にも特定の条件を満たすものは経費として認められます。

主なものとして、「研修旅行」、「視察旅行」、「レクリエーション旅行」があります。

①研修旅行

「研修旅行」は、業務を行うために必要な知識やスキルを習得する目的で行われる旅行を指します。例えば、新入社員を会社の研修センターに集めての合宿や、技術習得のために遠隔地にある工場に派遣した場合などがこれに該当します。

②視察旅行

視察旅行は、新たな商品や技術に関するリサーチを目的にしたもので、自社と関連する商品の展示会や同業他社の工場見学などが該当します。

これらの旅行は事業に直接関連するため、細かな要件を満たさなくても経費として認められやすく、交通費、宿泊費、謝礼、利用料などを「旅費交通費」として計上することができます。

③レクリエーション旅行

レクリエーション旅行は、従業員の士気を養い、親睦を深めることを目的とした旅行です。これは、円滑な業務運営に寄与するとして、一定の範囲内であれば経費として認められます。

旅費が経費で認められないケースとは?

経費計上が認められないケースがある!

全ての旅行が経費として認められるわけではありません。事業に直接必要でない旅行、例えば主に観光を目的とした団体旅行や、観光ビザを利用して行う研修旅行などは、原則として経費とは認められません。

研修・視察旅行として認められない旅行とは?

・実質的に私的旅行と認められる旅行

・同業者団体の主催する、主に観光旅行を目的とした団体旅行

・旅行のあっせん業者などが主催する団体旅行

・観光渡航の許可をもらい海外で行う研修旅行

レクリエーション旅行として認められない旅行とは?

・旅行の期間が4泊5日以上の場合

※海外旅行の場合には、外国での滞在日数が4泊5日以上の場合

・取引先に対する接待、供応、慰安等のための旅行

・金銭との選択が可能な旅行

・参加率が50%以下の場合

※工場や支店ごとに行う旅行は、それぞれの職場ごとの人数の50パーセント以上が参加することが必要ですが、場合によっては50%以下の参加率であっても、少額の現物給与とされ課税されない場合もあります。

※さらに詳細を確認したい方は、下記を参照ください。

国税局 ホームページ

業務と観光が混在する旅行は、経費になるのか?

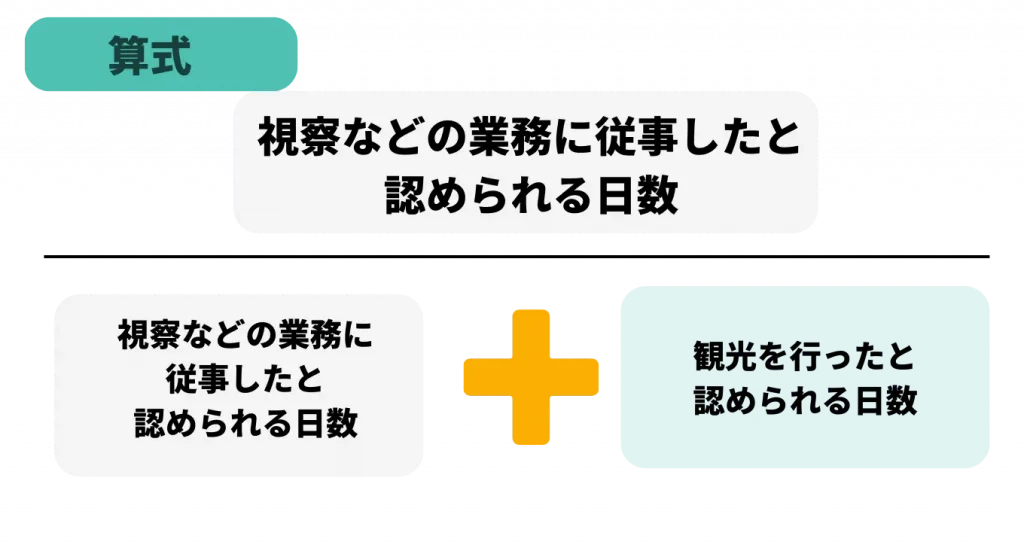

仕事と観光が混在する場合、経費として認められるのは「業務に要した時間」だけです。

この「業務従事割合」を計算するためには、旅行日程を業務日数と観光日数に区分し、その比率を算出します。

海外での旅行の際も、業務従事割合に応じて経費の計上が可能です。

・業務従事割合が90%以上:全額が経費

・業務従事割合が50%以上:往復の交通費+(その他の費用の額×事業従事割合)

・業務従事割合が50%未満:旅行に要した費用×業務従事割合

・業務従事割合が10%以下:全額経費にならない

つまり、業務従事割合が90%以上なら全額が経費となりますが、それ以下の場合は、業務従事割合を算出し、それぞれの経費精算処理が必要となります。

取引先や家族を付帯した旅行は、

経費として認められるのか?

①取引先を接待目的で社員旅行に同行させた場合

取引先の旅費は、経費とは認められません。

この場合、交際費として処理します。

ちなみに、福利厚生費は全額が損金(経費)算入可能ですが、交際費の場合には、「年800万円までか、社外飲食費の50%まで損金にできる」(資本金の額1億円以下の法人)などの縛りがあるため、注意が必要です。

②家族が海外出張に同行した場合

また、家族が海外出張に同行した場合、経費とするのは難しいです。

なぜなら、税務上、業務とプライベートは厳格に区別されるべきで、家族が同行するのは一般的にプライベートな性質が強いからです。

ただし、家族が出張中に業務を遂行した証明がある場合は、その部分の経費を認められることがあります。しかし、これは稀で、通常は家族の出張費用は個人負担となります。

旅費を経費精算する際の注意点とは?

正しく経理計上しよう!

適切な経費計上は、税務上の問題を避けるために重要です。

誤って私的な旅行を経費として計上した場合、その経費が否認され、会社は源泉徴収の追加納付を求められ、従業員は所得税や住民税が増える可能性があります。

大切なことは、その支払いが「業務上の費用なのか」がポイントとなってきますので、旅行が事業に必要なものかどうかを明確にし、適切な記録を保持することで、業務旅行を適切に経費計上し、税務上のリスクを最小限に抑えることが可能です。

スマートに経費管理・経費精算をしよう!

領収書をAIでかんたんにアップロードできる

ワークフローシステムとは?

このように経費を正しく管理し、計上することは非常に重要となりますが、領収書の管理や申請でミスや漏れがあると、正しい経費精算は難しくなります。

近年では、経費精算システムを導入し、業務改善を行う企業も増えてきています。

SmartFlow経費精算システムは、効率化を強力にサポートするツールです。

領収書をスマホで撮影するだけで日付、金額、会社名などの情報を自動で読み取り、入力ミスを防止します。その後、内容を確認し、必要最低限の項目を入力することで、いつでもどこでも簡単に経費申請が可能になります。

スマホからかんたん3ステップで申請が出来るため、いつでも・どこでも経費申請が可能です!

①アプリから、領収証(レシート)を撮影

②AIが自動的に必要事項を読み取り

③内容を確認。説明事項など、最低限の項目のみ入力して、申請!

SmatFlowを活用して、スマートな経費精算と目指しましょう!